Poslední tři roky přinesly v hypotečním trhu výrazné změny. Ekonomická situace se změnila a spolu s ní i úrokové sazby. Přestože trh v předchozím roce po zavedení povinných parametrů ČNB zaznamenal značný pokles v počtu nově uzavřených smluv, čísla už dle odborníků z Fingo.cz indikují rostoucí zájem ze strany klientů.

Jak to vypadá se současným hypotečním trhem?

V průběhu posledních tří let jsme na hypotečním trhu zaznamenali význačné změny, které odrážejí proměnlivou ekonomickou situaci a vliv regulačních opatření.

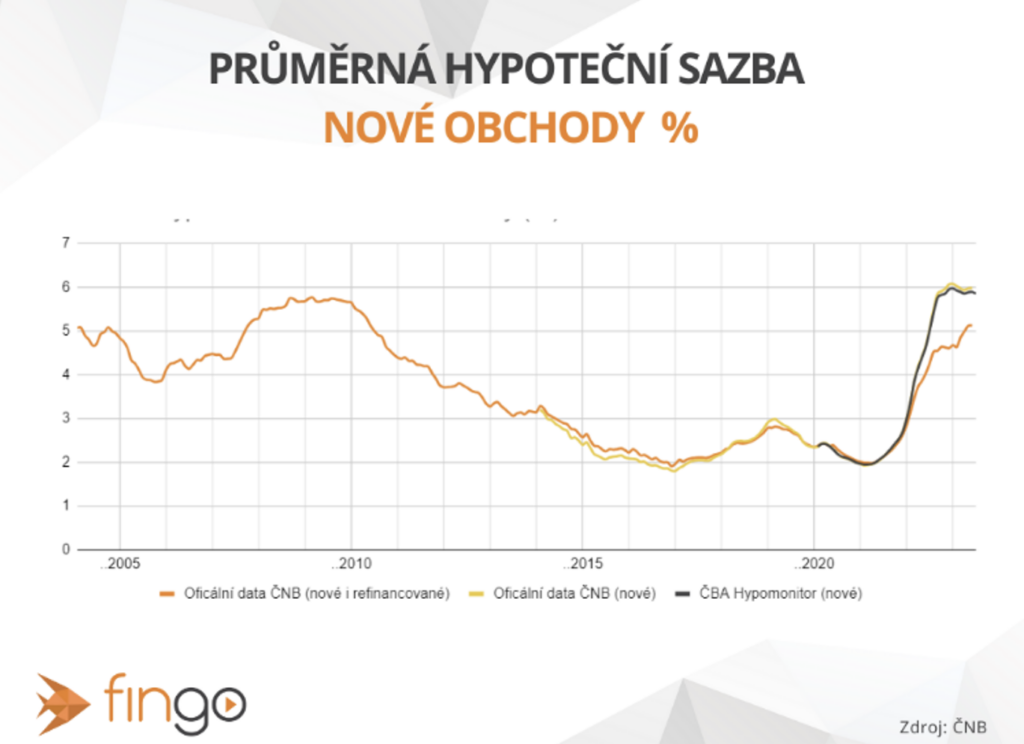

„V roce 2020 se zájem o refinancování zvýšil, lidé měsíčně podávali přibližně 2 000 žádostí. Průměrná výše hypotéky tehdy byla 2,4 milionu Kč, a to při průměrné úrokové sazbě 2 % p.a. Následující rok, v roce 2021, došlo v počtu žádostí k markantnímu růstu. Měsíčně se jich tehdy prodávalo až 5 000. Průměrná výše hypotéky stoupla na 2,6 milionu Kč, což podpořila nižší sazba kolem 1,89 % p.a.,“ uvedl Adam Kaška, regionální ředitel Fingo.cz.

S příchodem roku 2022 na trhu nastaly výrazné změny. Zvýšení základní úrokové sazby na 7 % p.a. mělo za následek pokles počtu žádostí o refinancování. Jejich počet klesl na 450 měsíčně. Nastavení přísných parametrů České národní banky (DTI, DSTI a LTV) dále ovlivnilo dynamiku trhu. Průměrná výše hypotéky se vrátila na 2,4 milionu Kč, přičemž úroková sazba stoupla na 5,3 % p.a.

„V roce 2023 stále sledujeme trendy minulého roku, protože se základní úrokové sazby drží na úrovni 7 % p.a. Poptávka po refinancování přesto roste. V lednu lidé podali 430 žádostí, v červnu dokonce 816 a zrušení regulace DSTI od července 2023 dále napomohlo zvýšení počtu žádostí,“ dodal Kaška.

Současně průměrná výše hypotéky na refinancování vzrostla na 2,36 milionu Kč, což už se přibližuje úrovni z června 2022 před zdražením. Aktuální úroková sazba se pohybuje kolem 5,86 % p.a. a svědčí o proměnlivé povaze hypotečního trhu.

Jaké jsou vyhlídky trhu do budoucna?

Vývoj hypotečního trhu nám přináší zajímavý vhled do změn, které se týkají počtu a objemu hypoték určených pro refinancování. Pokud se ohlédneme za rokem 2022, zjistíme, že tento rok trh s refinancovanými hypotékami značně rostl. Celkový počet uzavřených hypoték na refinancování vystoupal na 15 216, což se odrazilo i v jeho finančním objemu ve výši 39,4 miliardy Kč.

Nyní se podívejme na rok 2023. Během prvního pololetí tohoto roku bylo podáno 4 064 žádostí o refinancování a celkový objem těchto hypoték dosáhl 9,27 miliard Kč. Ve druhém pololetí můžeme očekávat na trhu ještě vyšší aktivitu. Předpokládá se, že se počet žádostí bude pohybovat kolem 5 000 a objem hypoték na refinancování se vyšplhá na 12 miliard Kč.

Dá se tedy očekávat, že celkový počet žádostí o refinancování dosáhne hranice 10 000, zatímco celkový finanční objem uzavřených hypoték se vyšplhá na hodnotu 21,3 miliard Kč. Tyto prognózy svědčí o neustále rostoucím zájmu o refinancování a o zlepšující se situaci na dynamickém trhu.

Foto: Pixabay

Zdroj: Crest Communications a.s. PR