Náš státní dluh stoupnul loni o více než 400 miliard a překročil tak hranici dvou bilionů. Aby to bylo jasné, český stát má dluh ve výši 2 050 miliard korun, když jeho roční výdaje například na důchody představují zhruba 500 miliard korun.

Jsou to obrovské částky, ale s ohledem na aktuální situaci a celosvětový trend vlastně nijak katastrofické. Jsou vzrušující pro člověka, který uvažuje o koupi nového auta za 500 tisíc korun, nebo si vzal úvěr od banky na koupi nových strojů do firmy a splácí deset milionů. Miliarda je obnos stratosferický a stovky či tisíce miliard se ztrácejí někde ještě hlouběji ve vesmíru.

Dostal jsem ale v této souvislosti otázku, která vrací celý problém zpátky na zem, je jednoduchá, logická, ale většinou se neklade. Totiž: kdo nám ty peníze vlastně půjčuje? Jsou to šejkové z naftových rájů, Čína, Google nebo si peníze vlastně tiskneme v centrální bance a celý dluh je jenom hypotetické číslo na papíře?

Skutečnost je jednoduchá: peníze si stát půjčuje v konečném důsledku od lidí, kteří si je našetřili. Jen v českých bankách mají domácnosti uloženy téměř tři biliony korun a obecně lze tedy říci, že jsou to právě vklady českých domácností, které bohatě pokrývají státní dluh.

V praxi to samozřejmě bude trochu složitější, ale podstata je právě tato: některé domácnosti mají peněz dost a co zrovna nepotřebují, to ukládají. Jiné si tyto peníze půjčují. Dělají to tak ovšem i firmy a samozřejmě i stát. Prostředníkem těchto finančních pohybů jsou banky, jejichž důvěryhodnost to celé umožňuje. Svěřujeme jim své peníze s důvěrou, že nám je kdykoliv budou schopny vyplatit zpátky. Nikdy na to ale nedojde, a to z jednoduchého důvodu: když si dejme tomu z uspořených peněz koupíte auto, peníze odejdou z vašeho bankovního účtu, ale přistanou opět v bance, jenomže na jiném účtu. Bankovní sektor jako takový bude tedy mít peněz pořád stejně. I když utrácíte za nájemné, za potraviny nebo za dovolenou, peníze stále zůstávají v bankách, jen se přesouvají z vašeho účtu na účty vašich dodavatelů.

Státní rozpočet funguje v tomto finančním kolotoči velmi podobně: začíná to tím, že se vybírají daně. To je hlavní zdroj příjmů. Peníze tedy putují z účtů všech poplatníků na účty státu. Fakticky ale zůstávají v bankách, v tomto případě v centrální bance, která účty státního rozpočtu vede a chová se přitom jako kterákoliv komerční banka. Stát pak z těchto peněz vyplácí mzdy státním zaměstnancům, důchody důchodcům a platí všemožné další náklady státní správy, od pronájmu kanceláří až po dotace a nejrůznější investice. Vše ovšem probíhá opět na účtech u bank. Jen relativně malá část transakcí se provádí v hotovosti, ale ani to nijak podstatně neovlivňuje chod uvedeného finančního kolotoče. Bankovky a mince si můžete vyzvednout z bankomatu, odejdou tak z vašeho účtu, ale jakmile je utratíte, někdo ty vaše bankovky vezme a uloží je zpátky do banky – tentokrát na svůj účet, čímž celá hotovostní transakce splyne s ostatními. Zkrátka – peníze v různých formách umožňují provádět transakce, ale v zásadě jsou stále v bankovním sektoru.

Když si tedy stát v průběhu několika desetiletí vypůjčil přes dva biliony korun, nestalo se ve finančním systému nic problematického. Našetřené peníze obyvatel a firem půjčily banky státu a ten je použil ke krytí svých výdajů. Na vašem účtu zůstaly, zároveň ale přibyly na účtech důchodců, státních zaměstnanců a dalších, kterým je stát vyplatil.

Dostáváme se tak k pojmu peněžní multiplikátor, protože uvedený koloběh vede z podstaty k tomu, že bezhotovostních peněz v ekonomice přibývá, multiplikují se. Peníze z vašeho účtu má zároveň na svém účtu ještě někdo jiný. Je to v pořádku?

Právě tady nastupuje centrální banka a lze dobře pochopit její funkci: obecně platí, že peněz by mělo být v ekonomice tolik, kolik je jich potřeba, tedy přiměřeně k tomu, kolik hodnot je v ekonomice směňováno, kolik zboží a služeb je v pohybu a mění majitele. Kdyby se peněz nedostávalo, nutně by začaly klesat ceny (deflace) a naopak – pokud by bylo peněz příliš mnoho, ceny by stoupaly (inflace). Inflace a deflace jsou v ekonomice jevy katastrofické, a tak je cenová stabilita všeobecně žádoucí a za tím účelem je ustavena centrální banka – tedy instituce, která má za úkol o cenovou stabilitu pečovat a je k tomu vybavena značnou pravomocí: je schopna řídit množství peněz v ekonomice, jak se někdy říká, může „tisknout peníze“. Proto se jí také někdy říká emisní banka, ale peněžní emisi rozhodně neprovádí jen tištěním bankovek. Svými nástroji ovlivňuje výše zmíněnou multiplikaci peněz, tedy množství a rychlost, s jakou k přibývání peněz dochází.

Základním nástrojem centrální banky je předepisování povinných minimálních rezerv, které musejí komerční banky držet ve svých bilancích. Když si tedy u banky uložíte své úspory, banka je povinna z těchto peněz část podržet v rezervách. V současné době jsou to dvě procenta z vkladů.

Dalším významným nástrojem centrální banky je pak stanovení úroků, za které si u ní banky mohou své vlastní volné prostředky ukládat a také úroků, za které jim sama centrální banka peníze půjčuje. Těmito sazbami je pak určena úroveň úroků v dalších segmentech ekonomiky.

Mluvíme-li o zadlužení státního rozpočtu, dostáváme se tady k vlastní podstatě celého problému. Je jasné, že státní rozpočet svým zadlužením rovněž přispívá k multiplikaci peněz v ekonomice. Důležité ovšem je, že stát tyto půjčené peníze soustavně a spolehlivě vrací, a ještě k tomu přidává úrok. Když si tedy celý koloběh peněz v ekonomice představíte, vidíte peníze primárně emitované bankou a promíchané s multiplikovanými dodatečnými penězi, které všechny dohromady tvoří peněžní zásobu, přiměřenou hodnotám směňovaných statků v celé ekonomice. Peníze se přelévají mezi účty v bankách, statky mění své majitele, každý se snaží prodat co nejlépe svou práci, své zboží a vydělat. Centrální banka střeží peněžní zásobu a je schopna ji ovlivnit tak, aby peníze v ekonomice ani nechyběly, ani nepřebývaly. Zvýšením úrokových sazeb může peníze z bank nalákat k sobě, úvěry firmám se zdraží a ochota půjčovat si poklesne. Přehřívající se ekonomika se tím ochladí, nebo – jak říkají odborníci – měnová politika centrální banky se zpřísní. Pokles úrokových sazeb má opačný efekt. Samotné peníze se tedy stávají také zbožím, jehož cena se jmenuje úroková sazba – a to je jediný rozumný aspekt, který je nutno při posuzování dluhu brát v úvahu: půjčujeme si tak, abychom byli schopni splácet a vyděláme i na úroky? Pokud ano, je zadlužení dobrou cestou k prosperitě. Pokud ne, je to cesta do záhuby.

Na úrovni státního rozpočtu má úvaha o tzv. dluhové službě (splátky včetně úroků a dalších nákladů) samozřejmě daleko širší rámec: stát má celou řadu mandatorních výdajů, které směřují do spotřeby; zároveň rozhoduje o investicích, které mu dlouhodobě zajistí vyšší příjmy. Vezměme třeba dotace na údržbu kulturních památek. Budou-li památky v dobrém stavu, budou přitahovat zájem turistů. Budou tedy dobrou příležitostí otevírat nové hotely a restaurace a tam už se může tvořit zisk a ze zisku bude mít stát příjem na daních. Stát může samozřejmě také zvyšovat daně, ale kupodivu i snížením daní může dosáhnout vyšších příjmů. Při nižších daních se totiž firmám vyplatí rozšiřovat výrobu a tak zaplatí sice nižší sazbu, ale z daleko většího obratu a zisku. Zároveň může stát snižovat své náklady – třeba propouštět přebytečné úředníky – a může ušetřit i na zmiňované dluhové službě: může splácet rychleji dražší půjčky a nahrazovat je levnějšími.

Z hlediska samotných úroků je jasné jedno: kdo má úspory, inkasuje úrok a má tedy dodatečné příjmy a kdo si půjčuje, ten úroky platí, čili: bohatí bohatnou a chudí chudnou. Co se zdá teoreticky jasné a přehledné, funguje ovšem v praxi trochu jinak: kdo má dobré nápady, ten si může půjčit, zainvestovat a vydělávat. Splatí půjčky, zaplatí úroky a zbohatne daleko víc než ten, od kterého si původně půjčil. Jinými slovy – zadlužený stát může být příslibem budoucí prosperity, pokud půjčky dobře investuje. Nu a když se podíváme na ekonomiku jako celek, je zřejmé, že motorem celého ekonomického soustrojí jsou dobré podnikatelské nápady – investice, které zvyšují hodnotu vykonávané práce. Kvalifikovaná práce pak vytváří zisk, je zdrojem mezd, daní i úroků.

Z hlediska zadlužení státu se tedy především dívejme na to, za jakým účelem dluh vzniká a zda takto získané zdroje budou návratné. Z celkových čísel může vznilknout falešný dojem: stát plánuje v letošním roce výdaje ve výši zhruba 1,8 bilionu (1 808,3 miliard korun) a – jak jsme si už řekli výše – dluh státu stoupne na více než dvě biliony. Celé roční výdaje tedy budou vlastně na dluh? Tak to samozřejmě není. Rozpočet musí v roce 2021 počítat bohužel s nižším výběrem daní (odhad je kolem -90 miliard oproti roku 2019), a s vyššími výdaji ( zhruba o 190 miliard, vynaložených zejména na kompenzace ztrát, způsobených pandemií). Tím se mezi letošními příjmy a výdaji rozevírá mezera, kterou ministerstvo financí odhadlo na 320 miliard korun a to je zhruba částka, kterou si Česká republika bude muset v letošním roce navíc půjčit. Celkový dluh tedy bude zhruba na úrovni 2,5 bilionu, což je v naší historii vůbec nejvíc. V poměru k celkové výkonnosti ekonomiky (k očekávanému ročnímu HDP) to však zřejmě nepřekročí padesát procent a je to tedy v mezinárodním srovnání pořád ještě nízká míra zadlužení. Mezinárodní srovnání je v tomto ohledu dost důležité – pokud by se poměr mezi dluhem a výkonem české ekonomiky zásadním způsobem zhoršil, ztratila by Česká republika důvěru investorů a půjčování by bylo obtížnější a dražší, nehledě na další nepříjemné konsekvence.

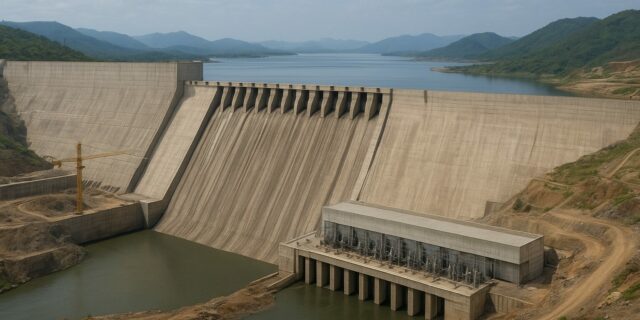

Pozornost se tedy upírá k jednomu číslu, které se zdá být mezi všemi těmi biliony docela malé: je to 185 miliard, určených v roce 2021 na investice do fyzické infrastruktury a digitalizace. Ve stavu infrastruktury má naše země z minulých desetiletí obrovský dluh – je to stav našich silnic, dálnic, sítě vodovodů, kanalizací, energetických a spojových sítí. Digitalizace není sice dluh z minulosti, ale pro ekonomiku má podobný význam. Vyžaduje velké státní investice, které umožní zvýšit zásadním způsobem výkonnost naší ekonomiky: moderní, dobře fungující infrastruktura umožňuje rozšiřovat podnikání, zvyšuje mobilitu pracovních sil, usnadňuje dopravu a v konečném důsledku tedy zvyšuje zaměstnanost i daňové příjmy státu. Jedna koruna investic může tak do státní poklady během krátké doby přinést desítky korun nových příjmů.

Foto: pixabay.com

Články na téma: Mzdy

Spočítejte si online:

> Kalkulačka pro výpočet čisté mzdy

> Daňová kalkulačka pro OSVČ v roce 2025

> Online kalkulačka pro DPČ a DPP

> Důchodová kalkulačka - kdy půjdete do důchodu?