Spoření na stáří je téma, kterému se nevyhne žádný člověk. Možností kumulace finančních prostředků na dobu důchodovou je několik.

Státem regulované možnosti spadají do III. pilíře penzijního systému.

Na trhu v současné chvíli působí osm penzijních společností s nabídkou osmi transformovaných fondů a aktuálně třiceti fondů účastnických, z nichž dva přibyly v letošním roce.

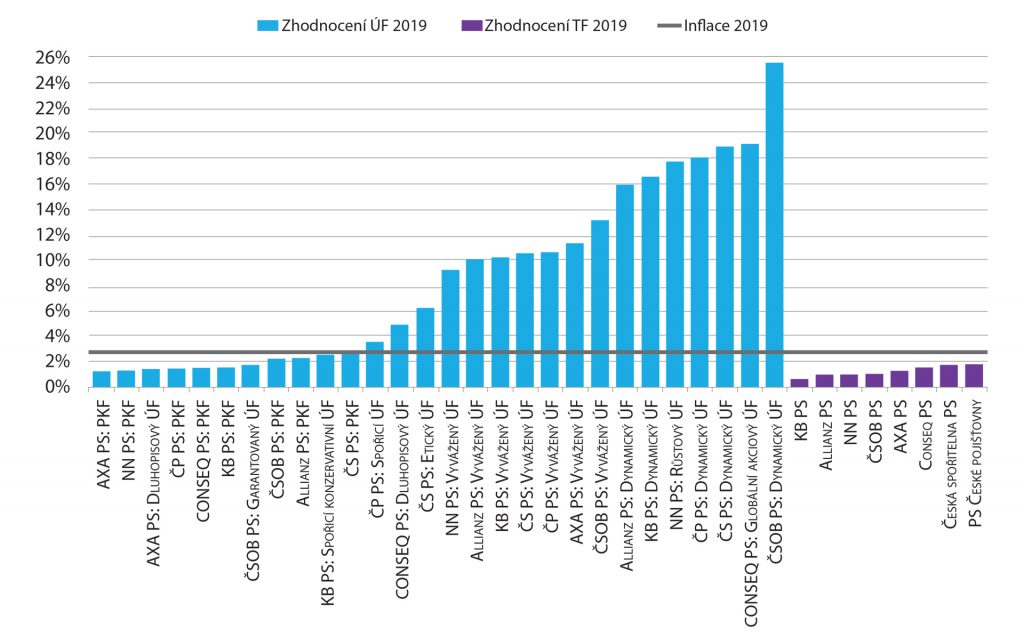

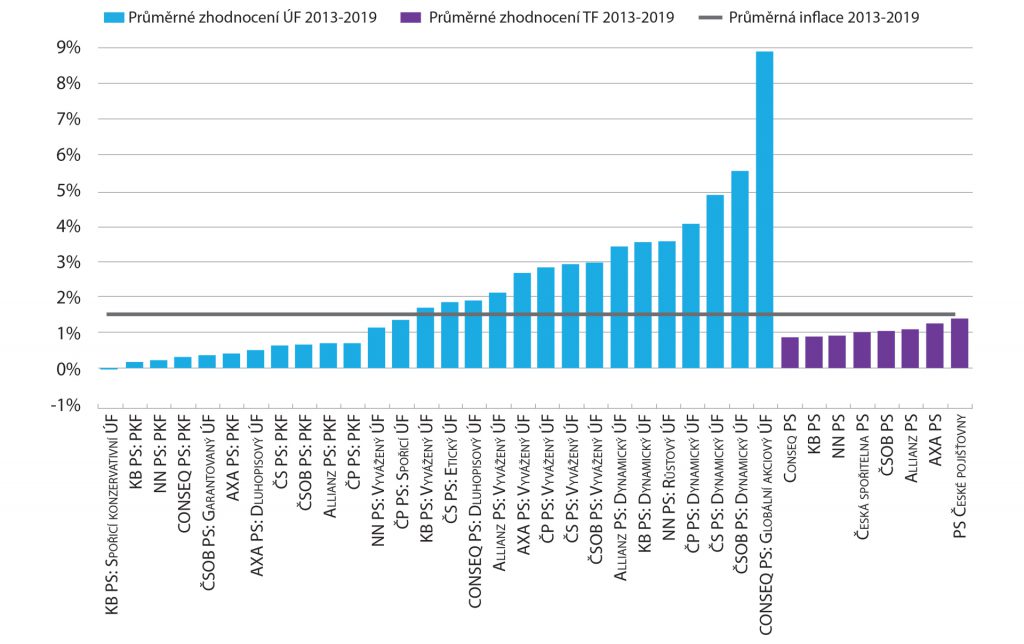

Výkonnost transformovaných a účastnických fondů v předešlých letech

- Žádný z transformovaných fondů za poslední tři roky nepřekonal inflaci;

- V uplynulém roce nepřekonalo inflaci jedenáct z dvaceti osmi účastnických fondů, přičemž se jedná o fondy konzervativního charakteru, zpravidla povinně konzervativní;

- Nad jednoprocentním zhodnocením se v roce 2019 nacházelo pět z osmi transformovaných fondů;

- Nejlepších výsledků v průměru za sedm let existence dosáhl transformovaný fond Penzijní společnosti České pojišťovny (nyní Generali Penzijní společnost);

- Za dobu své existence všechny účastnické fondy, mimo Spořící konzervativní účastnický fond od KB Penzijní společnosti, dosahují kladných čísel v případě průměrného ročního zhodnocení: od – 0,04 procenta do 8,89 procenta. Nejlépe si vede Globální akciový účastnický fond od Conseq Penzijní společnosti;

- Ve zhodnocení účastnických fondů za dobu existence (porovnání hodnoty penzijní jednotky k 31. 12. 2019 vzhledem k datu založení fondu) si nejlépe vede opět Globální akciový fond od Conseq Penzijní společnosti se 76 procenty, nejhůře Spořící konzervativní ÚF od KB Penzijní společnosti s 0,76 procenta.

Spoření na stáří v rámci III. pilíře penzijního systému – jak se v něm vyznat

Možnost spoření na penzi s podporou státu dnes tvoří III. pilíř penzijního systému, v jehož rámci hovoříme o dvou variantách spoření: Penzijním připojištění (dále jen „PP“) a Doplňkovém penzijním spoření (dále jen „DPS“). Ke změnám vedoucím k dnešní podobě III. pilíře vedla důchodová reforma vstupující v platnost od 1. 1. 2013. Reforma přinesla transformaci penzijních fondů, respektive oddělení majetku účastníků od majetku penzijního fondu. Vedla ke vzniku penzijních společností obhospodařujících nově vzniklé transformované fondy jakožto výsledek změn aplikovaných na původní PP. Novinkou byl vznik účastnických fondů náležejících pod nově vzniklé DPS. Přelomovým datem je 30. 11. 2012, kdy byla ukončena možnost vstupu do PP a DPS se tímto stává jedinou možností pro vstup do III. pilíře důchodového systému.

Možnost spoření na penzi s podporou státu dnes tvoří III. pilíř penzijního systému, v jehož rámci hovoříme o dvou variantách spoření: Penzijním připojištění (dále jen „PP“) a Doplňkovém penzijním spoření (dále jen „DPS“). Ke změnám vedoucím k dnešní podobě III. pilíře vedla důchodová reforma vstupující v platnost od 1. 1. 2013. Reforma přinesla transformaci penzijních fondů, respektive oddělení majetku účastníků od majetku penzijního fondu. Vedla ke vzniku penzijních společností obhospodařujících nově vzniklé transformované fondy jakožto výsledek změn aplikovaných na původní PP. Novinkou byl vznik účastnických fondů náležejících pod nově vzniklé DPS. Přelomovým datem je 30. 11. 2012, kdy byla ukončena možnost vstupu do PP a DPS se tímto stává jedinou možností pro vstup do III. pilíře důchodového systému.

Ač se oba produkty v některých podmínkách, zejména pokud jde o možnosti čerpání, liší, nabízejí stejné legislativní výhody za stejných podmínek, tj. státní příspěvek a daňové odpočty. K tomuto samozřejmě náleží zákonné podmínky, při jejichž porušení dochází k zániku nároku. Ze zákona vyplývá možnost pouze jedné souběžné smlouvy s možností čerpání těchto výhod.

Významným impulsem pro vstup do DPS se dnes stávají příspěvky zaměstnavatele. Konkrétní výše příspěvků zaměstnavatele je plně v jeho kompetencích. Tyto příspěvky je možné využít také pro PP.

Zásadní rozdíl mezi PP a DPS spočívá v možnostech investování vložených prostředků. Prostředky účastníků PP byly převedeny do transformovaných fondů (dále jen TF) u dané penzijní společnosti, kdy se s ohledem na možnosti využívaných instrumentů vyplývajících ze zákona jedná o fondy konzervativního charakteru. Oproti tomu DPS nabízí účastníkům množství alternativ. V rámci DPS tak hovoříme o účastnických fondech (dále jen ÚF), kdy penzijním společnostem ze zákona vyplývá povinnost vést a obhospodařovat tzv. povinně konzervativní fond, avšak současně umožňuje provozovat více účastnických fondů, které nabízejí různé možnosti investičních strategií s různým poměrem mezi rizikovostí a ziskovostí.

Jak fungují transformované a účastnické fondy?

Transformované fondy přinášejí oproti účastnickým fondům výhodu tzv. garance nezáporného zhodnocení, avšak s nízkou mírou tohoto zhodnocení. Nezáporné zhodnocení neznamená kladné reálné zhodnocení investice. Musíme vzít v potaz úplaty penzijní společnosti, míru inflace a další faktory.

Transformované fondy přinášejí oproti účastnickým fondům výhodu tzv. garance nezáporného zhodnocení, avšak s nízkou mírou tohoto zhodnocení. Nezáporné zhodnocení neznamená kladné reálné zhodnocení investice. Musíme vzít v potaz úplaty penzijní společnosti, míru inflace a další faktory.

Podíly na výnosech hospodaření transformovaných fondů se v případě penzijního připojištění připisují na účet účastníka jednou ročně dle podmínek uvedených v penzijním plánu v souladu se zákonem.

Oproti tomu doplňkové penzijní spoření nabízí účastníkům množství alternativ, jak v podobě různých účastnických fondů s různou mírou rizikovosti a výnosnosti, tak možností je strategicky kombinovat, a to i pokud jde o poměr jednotlivých fondů v jednom okamžiku, tak změnu poměru mezi nimi v závislosti na věku klienta, respektive době zbývající do důchodového věku. Záleží na konkrétních nabídkách jednotlivých penzijních společností.

V případě účastnických fondů musíme brát v potaz, že budoucí vývoj nelze predikovat na základě historického vývoje, a to především s ohledem na povahu investičních nástrojů. Jednotlivé fondy investují do různých druhů finančních instrumentů, navíc s rozlišným poměrem. K tomuto se váží různá rizika odchylek od očekávaných hodnot a jejich míra, tedy i kolísání těchto hodnot.

V případě účastnických fondů je základním termínem Penzijní jednotka (dále jen „PJ“), která udává podíl účastníka na majetku ve fondu. V návaznosti na zhodnocení poté hovoříme o pojmu Hodnota PJ, který vyplývá z hodnoty fondového vlastního kapitálu se zohledněním odpovídající části standardních nákladů ovlivňujících tento kapitál. Informaci o aktuální hodnotě PJ jsou penzijní společnosti povinny zveřejňovat minimálně jednou týdně.

Po připsání příspěvků účastníka na účet účastnického fondu dochází k přepsání na účastníkův majetkový podúčet, a to se zohledněním podílu na hodnotě připsaných příspěvků a aktuální hodnoty PJ. Aktuální hodnota PJ zásadně ovlivňuje výši výplaty z doplňkového penzijního spoření. K převodu z majetkového podúčtu účastníka na podúčet peněžní, sloužící jako evidence prostředků účastníka, dochází v termínech stanovených zákonem s použitím aktuální hodnoty PJ.

Zhodnocení v roce je pouze orientačním vyjádřením udávajícím změnu hodnoty PJ mezi jednotlivými daty. Skutečné zhodnocení prostředků jednotlivých účastníků je individuální, zohledňuje investiční strategie, vložené prostředky a rozhodná data vzhledem k čerpání.

Tolik terminologický úvod do fungování různých fondů v rámci III. pilíře penzijního systému. Pojďme se podívat, jak si v předchozím roce a v delším období vedly transformované a účastnické fondy.

Výkonnost transformovaných fondů

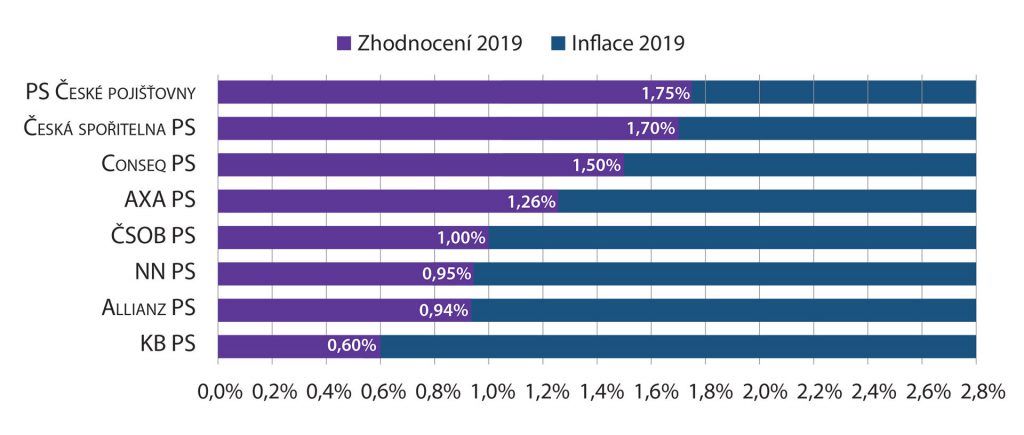

Transformované fondy penzijních společností (Penzijní připojištění) dosáhly za minulý rok (2019) zhodnocení od 0,60 procenta do 1,75 procenta. Nad jednoprocentním zhodnocením je 5 z 8 transformovaných fondů. Průměrné zhodnocení za rok 2019 je 1,21 procenta p.a. Nicméně, průměrná míra inflace v roce 2019 činila 2,8 procenta. Stejně jako ve dvou předchozích letech žádný z fondů inflaci nepřekonal.

Graf 1: Zhodnocení TF za rok 2019 v porovnání s průměrnou inflací 2,8 procenta v roce 2019

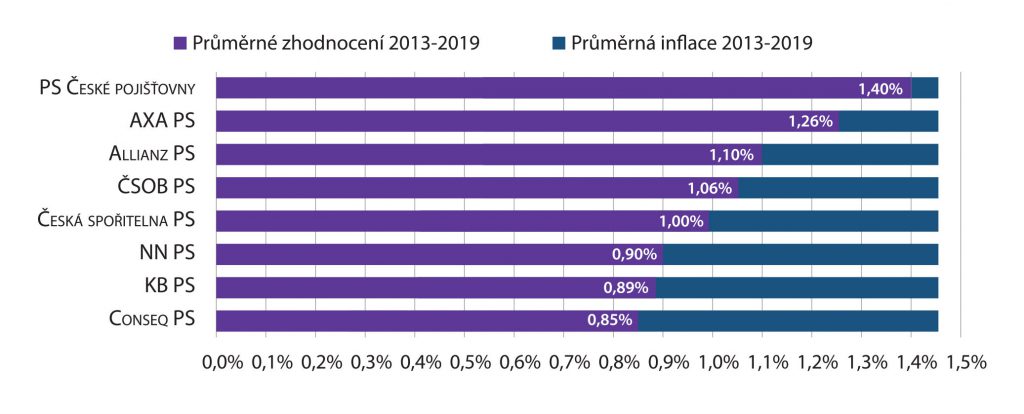

Transformované fondy mají zpravidla nízkou míru rizika, ale také nízkou výnosnost. Účastníci transformovaných fondů mají garanci nezáporného výnosu každý rok, ale tato konzervativní strategie většinou pouze mírní následky inflace. Nejlepších výsledků v průměru za posledních sedm let dosáhl transformovaný fond Generali Penzijní společnost (dříve České pojišťovny) s 1,4 procenta p.a. Následuje AXA Penzijní společnost s 1,26 procenta p.a. Nejhůře si naopak vede transformovaný fond od Conseq Penzijní společnosti s 0,85 procenta p.a.

Graf 2: Průměrné zhodnocení TF v letech 2013-2019 v porovnání s průměrnou inflací 1,46 procenta v letech 2013-2019

Porovnání výkonnosti účastnických a transformovaných fondů

Rok 2019 se s ohledem na vývoj ekonomiky a mezinárodních vztahů pro účastníky doplňkového penzijního spoření nesl v pozitivním duchu, obzvláště v případě dynamických fondů, a to díky silnému růstu akciových trhů. Výše zhodnocení za tento rok se projevuje zejména v kontrastu k roku 2018, kdy ke konci roku došlo k výrazným propadům na trzích, a tedy i k propadu hodnot penzijních jednotek. To mělo samozřejmě za následek mimořádně špatné výsledky zhodnocení k 31. 12. 2018. Zhodnocení vážící se k roku 2019 se poté pohybovalo od 1,2 procent do 25,30 procent p. a. „Průměrnou míru inflace v roce 2019 překonalo 17 z 28 účastnických fondů, přičemž pod průměrnou mírou inflace za zmiňované období zůstávají pouze konzervativní fondy,“ říká Zuzana Süssová z analytického oddělení OVB Allfinanz a pokračuje: „Transformované fondy garantují nezáporné zhodnocení, to však nezaručuje kladné reálné zhodnocení. Průměrnou míru inflace v daném roce nepřekročilo zhodnocení žádného z TF již třetím rokem po sobě.“

Graf 3: Zhodnocení fondů DPS a PP za rok 2019 (k 31. 12. 2019)

Průměrná míra inflace za posledních sedm let činí 1,46 procenta p. a. Průměrným zhodnocením od roku 2013 do konce roku 2019 ji překonalo 15 z 28 účastnických fondů. Žádný z celkem osmi transformovaných fondů tuto hranici nepřekročil. Nejblíže je transformovaný fond od Generali Penzijní společnost (dříve České pojišťovny) s průměrným ročním zhodnocením 1,4 procenta.

Graf 4: Průměrné zhodnocení fondů DPS a PP od jejich založení do konce roku 2019

Penzijní připojištění nebo doplňkové penzijní spoření?

„Zda setrvat v penzijním připojištění nebo přejít do doplňkového penzijního spoření nelze doporučit v obecné rovině. Vždy by mělo dojít k individuálnímu posouzení účastníka. Roli zde hraje značné množství faktorů. Jmenujme například věk, respektive dobu zbývající do čerpání spoření, ochotu podstoupit vyšší riziko k dosažení vyšších výnosů, respektive ochotu přijmout značné kolísání hodnot, dále finanční situaci účastníka včetně alternativních zdrojů zabezpečení na důchod, ale i faktory jako vývoj ekonomiky, mezinárodních vztahů, a to vše navíc ovlivněno i vlivy z jiných oblastí. To dokazuje i dnešní situace s koronavirem, jež ovlivnila nejen život, ale i ekonomický vývoj ve všech zemích světa a jejíž důsledky se budou i nadále projevovat bez možnosti jednoznačné predikce v současné chvíli,“ dodává na závěr Zuzana Süssová, analytička OVB Allfinanz.

Spolupráce s týmem autorů OVB Allfinanz

Foto ústřední 1 a 2,3: Pixabay

Doprovodné grafy: OVB Allfinanz

Články na téma: Mzdy

Spočítejte si online:

> Kalkulačka pro výpočet čisté mzdy

> Daňová kalkulačka pro OSVČ v roce 2025

> Online kalkulačka pro DPČ a DPP

> Důchodová kalkulačka - kdy půjdete do důchodu?