Od posledního zvýšení úrokových sazeb České národní banky, které proběhlo loni v červnu, slýcháme z úst guvernéra Aleše Michla prakticky nepřetržitě frázi, že máme nejpřísnější měnovou politiku za posledních více než 20 let. Tento spektakulární výrok by sotva bylo možné přeslechnout. A tak nyní nadešel čas pečlivě zhodnotit, nakolik jsou guvernérova slova pravdivá a zda je skutečně měnová politika naší centrální banky natolik přísná, jak její současný vrcholný představitel míní, anebo se jedná jen o plané tvrzení, jež není opřeno o žádný faktický základ.

Abychom mohli naleznout správnou odpověď na otázku obsaženou v názvu tohoto článku, je zapotřebí porozumět tomu, co to vůbec znamená, když je měnová politika přísná (též restriktivní). Jedná se o téma poněkud složitější, proto začněme postupně. Hlavním nástrojem měnové politiky centrálních bank po celém světě (ČNB nevyjímaje) jsou krátkodobé úrokové sazby, které často doplňují (či v krajních případech zcela nahrazují) nástroje další, například devizové intervence za účelem oslabení/posílení kurzu domácí měny či rozsáhlý nákup vládních dluhopisů či jiných aktiv (tzv. kvantitativní uvolňování), jehož ústředním zamýšleným dopadem je změna výnosové křivky. Výši úrokových sazeb stanovuje kolektivní orgán dané centrální banky (v našem případě sedmičlenná bankovní rada – čtveřice členů, dva viceguvernéři a jeden guvernér) na svých pravidelných měnově politických zasedáních.

Prozatím nám stačí vědět tolik, že změna úrokových sazeb centrální banky se neprodleně projeví v obdobné změně úrokových sazeb na mezibankovním trhu. Vývoj těchto sazeb je přímo úměrný k tržním úrokovým sazbám (tj. úrokovým sazbám komerčních bank). A jejich změna zase mění chování (lépe řečeno mezi časové preference) ekonomických subjektů. Ačkoli je celý tento mechanismus daleko složitější, než zde nyní popisuji, je doufám zřetelně vidno, že činnost centrální banky má nesporný vliv na ekonomická rozhodování jednotlivců. Ostatně, k čemu by jinak taková instituce byla…

Pro centrální bankovnictví klíčovým teoretickým konceptem, který byl zkonstruován již v roce 1993 Johnem Taylorem, a poté více rozpracován dalšími autory, je tzv. Taylorovo pravidlo. To je pro centrální banku nepostradatelným vodítkem, které jí poskytuje cennou informaci, na základě, kterých veličin by měla nastavovat svoji úrokovou sazbu a jaké váhy by tyto jednotlivé parametry měly ve výpočtu její optimální výše nabývat. Úroková sazba centrální banky je dle tohoto hojně používaného měnově politického pravidla determinována vícero proměnnými, jmenovitě přirozenou úrokovou mírou, potenciálním produktem, reálným produktem, inflačním cílem centrální banky a aktuální (nebo očekávánou) mírou inflace.

Nachází-li se inflace přímo na cíli centrální banky a neodchyluje-li se reálný produkt od své potenciální úrovně (tj. ekonomika se ani nepřehřívá, ani nemá nadbytek nevyužitých kapacit), pak by výše úrokové sazby centrální banky měla čítat součet hodnoty jejího inflačního cíle a přirozené úrokové míry. (S poslední zmíněnou veličinou je však modelování obzvlášť obtížné, poněvadž je přirozená úroková míra veličinou nepozorovatelnou, a tudíž snaha o její přesnou kvantifikaci, byť ze strany špičkových analytiků, často pokulhává.) V takovém případě říkáme, že je nominální úroková sazba centrální banky neutrální. A to proto, že – slovy ekonoma Pavla Potužáka – tato ekonomiku současně ani nestimuluje, ani neškrtí. Dle moderní odborné literatury se ona bájná přirozená úroková míra až donedávna nacházela poblíž úrovně 1 % Pandemie viru SARS-CoV-2 a po ní následující turbulentní geopolitické dění spojené se stále probíhajícím válečným konfliktem na východní hranici Ukrajiny způsobily nemalé strukturální změny ve světové ekonomice, čímž mohly zamávat i s hodnotou přirozené úrokové míry. Když přitom víme, že inflační cíl České národní banky jsou 2 %, pak nám na druhé straně této zjednodušené rovnice vychází číslo 3, což je právě neutrální úroková míra.

Ale pozor, vše se změní, když se skutečná inflace vychýlí směrem nahoru z pásma kolem 2 %. Rázem již 3% úroková sazba centrální banky není neutrální, ale expanzivní (tj. působí proinflačně). Pozorný posluchač mediálních výstupů některých členů současné bankovní rady, případně i jiných známých ekonomů, si jistě všiml, že existuje velké zmatení v souvislosti s tím, co je neutrální úroková míra zač. Pokud je inflace dvojciferná, pak Vás, milý čtenáři, mohu ujistit, že tříprocentní úroková sazba rozhodně není neutrální, ale vyvolává obrovskou monetární stimulaci. Pavel Potužák elegantně uzavírá: „Je nutné rozlišovat neutrální úrokovou míru ve stálém stavu, kdy jsou veličiny v rovnováze a inflace na cíli, od neutrální sazby, kdy je inflace mimo cíl.“

Dobře, již víme, že když inflace významně překročí svoji cílovou hodnotu, měla by centrální banka nemilosrdně přistoupit ke zvyšování svých úrokových sazeb. h o kolik? Měly by růst její úrokové sazby stejným tempem, jakým roste inflace? Z Taylorova pravidla vyplývá, že chce-li centrální banka zpřísnit svoji měnovou politiku, musí svoji úrokovou sazbu zvýšit relativně více, než kolik činí nárůst míry inflace. Z čehož plyne, a to zdůrazněme, že zdaleka ne každé zvýšení úrokových sazeb je restriktivní (může být totiž také méně expanzivní či pouze neutrální). Jakmile překročí inflace svojí cílovou hodnotu, pak – jak plyne z tzv. Fisherova vztahu – nominální úroková míra samočinně roste. Ovšem, chce-li centrální banka inflaci zkrotit, musí způsobit růst reálné úrokové míry (tj. nominální úrokové míry očištěné o inflaci), nikoli pouze té nominální, k jejímuž růstu není příliš zapotřebí jejího přičinění.

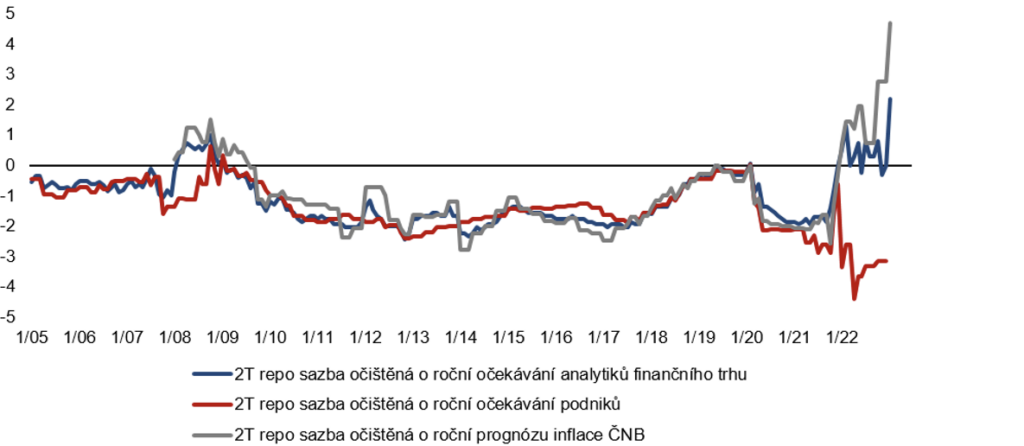

V tento okamžik již chápeme, že přísnost měnové politiky se posuzuje na základě hodnoty reálné úrokové míry. Tím však nebyly všechny důležité otázky zodpovězeny, ale jen nastoleny. Je totiž nutné se v tento moment ptát na to, jak vypočítat reálnou úrokovou míru? Má být této výsledné hodnoty dosaženo odčítáním aktuální, anebo očekávané míry inflace od nominální úrokové sazby centrální banky? Ekonomové proto, aby předešli ošidné dvojznačnosti tohoto termínu, rozlišují ex ante a ex post reálnou úrokovou míru. První zmíněná se počítá jako rozdíl mezi úrokovou sazbou a očekávanou (tj. budoucí) inflací, kdežto ex post reálná úroková míra pracuje s aktuální (tj. již neovlivnitelnou) inflací. Který z těchto ukazatelů je relevantnější? Vzhledem k tomu, že měnová politika je tzv. v předhledící (neboť kroky centrální banky provedené dnes se plně projeví až s nezanedbatelným zpožděním, obvykle 1–1,5 roku), dává větší smysl používat ex ante vyjádření reálné úrokové míry. Inflace, kterou pro minulý měsíc naměřil Český statistický úřad, není pro měnovou politiku tolik zásadní, neboť tu již nemá, jak změnit. Slovy viceguvernéra ČNB Jana Fraita a poradce bankovní rady ČNB Jakuba Matějů, je tato věcí minulosti a nemá (anebo by alespoň neměla) na rozhodování podniků a domácností příliš vliv. Centrální banka proto musí svoji pozornost zaměřit na inflaci v takovém horizontu, v němž má ještě dobrý manévrovací prostor k tomu, aby ji mohla náležitě korigovat dle potřeb měnové politiky.

Jenže je v tom ještě jeden háček. Která inflační očekávání by měla být menšitelem v této triviální početní operaci? Inflační očekávání finančních či nefinančních subjektů? Nebo dokonce domácností? A co takhle prognóza inflace ze strany samotné centrální banky, nebyla by ze všech čtyř popsaných možností nejpřesnější a nejsmysluplnější? Je evidentní, že přední analytici v jednotlivých sekcích centrální banky mají všechny předpoklady pro to, aby vývoj makroekonomických veličin predikovali nejspolehlivěji. A také platí, že předpovědi finančních trhů se přímo odvíjejí od prognóz centrální banky. Na druhou stranu, jsou to nefinanční subjekty, jejichž odhad inflace se do značné míry zrcadlí v ceně konečných produktů, a poté spotřebitelé, kteří na základě jimi očekávané inflace zvažují, jakou část svých příjmů si vyhradit na úspory či investice, a jakou naopak utratit za dnešní spotřební statky. Ovšem obrovským problémem je, že inflační očekávání domácností jsou v souhrnu mimořádně proměnlivá, a navíc jsou mezi inflačními očekáváními jednotlivých domácností propastné rozdíly, tudíž jakési zprůměrování všech těchto velmi odlišných odhadů na jedno domněle univerzální číslo je vesměs o ničem nevypovídajícím ukazatelem.

Nyní jsme si vybudovali dostatečně pevný teoretický základ pro to, abychom na něm mohli dále bezpečně stavět a konečně posoudit, nakolik je současná měnová politika ČNB restriktivní. Již víme, že pokud slýcháme, že úrokové sazby ČNB jsou nejvyšší za posledních více než 20 let, není třeba mít své uši dobře nastražené a bedlivě poslouchat další implikace z této teze plynoucí, neboť se jedná o krajně zavádějící tvrzení. Ano, nominální úrokové sazby jsou v historickém srovnání vskutku vysoké. Ale jako by se už zapomínalo na skutečnost, že neméně (ba dokonce podstatně více, ať už z historického či globálního srovnání) je u nás vysoká i míra inflace. Je tudíž nutné nepodlehnout svůdné nominální iluzi a soustředit se na reálné veličiny, v tomto případě reálnou úrokovou míru.

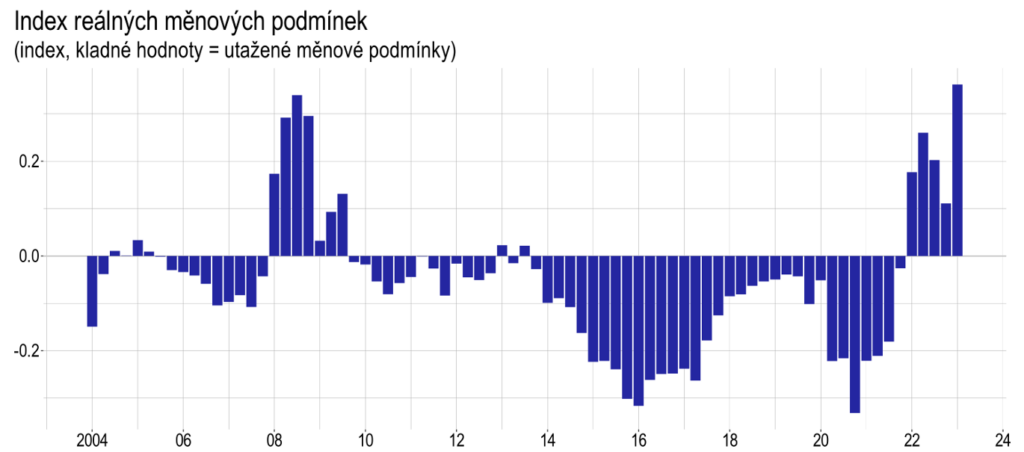

Ekonom Tomáš Adam společně s guvernérem ČNB Alešem Michlem v jimi používaném indexu reálných měnových podmínek (kterýžto v sobě spojuje působení úrokové i kurzové složky měnové politiky) vycházejí při výpočtu ex ante reálné úrokové míry z inflačních očekávání finančních trhů v horizontu jednoho roku. Výsledek, jenž je v jednociferných kladných hodnotách, má poukazovat na to, že je měnová politika ČNB už dostatečně přísná a není zapotřebí dodatečného zvyšování úrokových sazeb.

Je bezpochyby přívětivou zprávou, že inflační očekávání finančních trhů do velké míry korespondují s prognózou inflace České národní banky. Jinými slovy to totiž znamená, že si ČNB stále udržuje dobrou kredibilitu a v očích těchto subjektů je hodnověrná. Ovšem to není samo o sobě žádná výhra. Naopak by bylo nesmírně alarmující, kdyby tomu tak nebylo. Ztratí-li centrální banka důvěryhodnost ze strany finančních trhů, pak jí zbývá již pomálu naděje, že nepříznivou makroekonomickou situaci v dané zemi dokáže zvrátit.

Guvernér Aleš Michl na svém nedávném vystoupení při shromáždění členů České bankovní asociace pronesl následující: „Správně by centrální banka měla kvůli zpožděním v účinnosti přestat zvyšovat sazby ještě před vrcholem inflace. Problém tohoto akademicky i prakticky správného postupu je, že lidé vidí, že inflace je stále vysoká, a mohou si myslet, že když se přestaly zvyšovat sazby, centrální banka není odhodlána bojovat s inflací.“ Aleš Michl zde naráží na signalizační roli měnově politických kroků centrální banky. Jedna věc je, že bylo provedené rozhodnutí vzhledem k zanalyzovaným aktuálním datům racionální, ovšem nesmíme opomenout, že je rovněž třeba důkladně pozorovat to, jak na něj nahlíží veřejnost a jak se ono rozhodnutí nakonec promítne do jejího chování. A v této souvislosti bankovní radní ČNB Tomáš Holub praví: „(…) máme-li tady riziko mzdově-inflační spirály, tak signální efekt ještě dalšího zvýšení úrokových sazeb by byl důležitý.“ Tedy, ačkoli by se teoreticky vzato mělo zvýšení úrokových sazeb v ekonomice projevit až minimálně za rok, tento krok by mohl mít významný dopad na upevnění důvěry veřejnosti v centrální banku, která by tímto dala jasně najevo, že hodlá s inflací bojovat až do té doby, než bude inflace neochvějně na jejím cíli, a to vše by bylo příznivým větrem do plachet její lodi plující po bouřlivém moři cestou ke stabilitě.

Třebaže se inflace ubírá žádoucím směrem k neustále nižším hodnotám, stále zde existuje nepopiratelné a velice nebezpečné riziko ztráty ukotvenosti inflačních očekávání a s ním související hrozba mzdově-inflační spirály, před níž právě Tomáš Holub často varuje. Přestože ČNB svým dlouhým váháním pravděpodobně promeškala vhodný čas k dalšímu zpřísnění měnové politiky, které by už v současnosti přineslo své ovoce v podobě nižší než dnes udávané inflace, stále by – zejména s přihlédnutím k tomu, jaký signál by tím vyslala – dávalo dobrý smysl ještě mírně zvýšit úrokové sazby pro jejich efekt na klíčová inflační očekávání.

Štěpán Drábek, analytik CETA

Foto: Pixabay

Zdroj: CETA