Věnovat se rozvoji finanční gramotnosti má smysl už od útlého věku. U dětí, které pochopí koloběh peněz a jejich hodnotu, je vysoká pravděpodobnost, že v dospělosti budou úspěšně zvládat hospodaření s rodinným rozpočtem i spoření nebo investování.

Nahlédnout pod pokličku rodinného rozpočtu přitom nechává své děti zhruba polovina rodičů (51 %), kteří si s dětmi povídají o příjmech a výdajích do rodinné kasy. Téměř 4 z 10 rodičů v průzkumu investiční platformy Portu nechávají děti spolupodílet se na nákupu nákladnějších věcí, čímž se je snaží motivovat ke spoření. Vlastní bankovní účet a platební kartu mají děti 38 % dotázaných rodičů. Osobní zkušenost a tzv. školu života upřednostňují jen 2 % rodičů, kteří s dětmi o financích vůbec nehovoří.

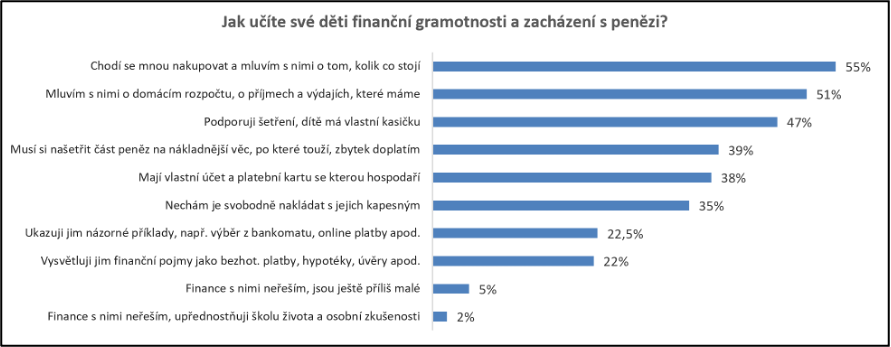

Podle průzkumu online investiční platformy Portu více než polovina (51 %) rodičů mluví s dětmi o domácím rozpočtu a o příjmech a výdajích, které rodina má. Velká část rodičů (55 %) pak bere své děti na nákupy a mluví s nimi o tom, kolik co stojí. Konkrétní finanční pojmy jako bezhotovostní platby, hypotéky, úvěry, investice se snaží dětem vysvětlovat pětina (22 %) rodičů, častěji přitom těch ze skupiny středoškoláků a vysokoškoláků. Stejný podíl (22 %) se jich snaží edukovat formou názorných příkladů a ukazuje dětem například výběr z bankomatu nebo platbu přes online bankovnictví. „I přesto, že finanční vzdělávání je už deset let součástí školní výuky, má na finanční gramotnost dětí zásadní vliv především rodina. Je důležité, aby rodiče s dětmi o finančních tématech mluvili, aby si děti uvědomily, že rodinné rozpočty nejsou bezedné a při nakládání s penězi je potřeba jistá obezřetnost. Pomůže jim to získat jistotu a sebevědomí ve finančních otázkách při vstupu do dospělosti,“ říká Martin Luňáček, produktový ředitel Portu.

Graf – Jak učíte své děti finanční gramotnosti

Zdroj: Portu

Důležitou součástí finanční gramotnosti dětí je hospodaření s vlastními penězi. Kapesné, které je k vytvoření tohoto návyku nejvhodnější, dává dětem v nějaké formě téměř tři čtvrtiny (73 %) rodičů, v pravidelné formě pak 58 % dotázaných. Nejvíce rodičů, asi 6 z 10, vydá na kapesné měsíčně částku do 500 korun na jedno dítě. Právě pravidelnost má v případě kapesného důležitou roli. Kapesné může dětem suplovat výplatu, se kterou musí hospodařit stejně jako rodiče do dalšího termínu.

„V dnešní době bezhotovostního platebního styku a digitalizace je důležité umět se pohybovat i v tomto virtuálním prostředí. Zde ale nastupuje otázka kyberbezpečnosti, kdy je dětem nutné vysvětlit rizika, která je při zacházení s penězi v online prostředí mohou čekat, například chránit si své osobní údaje, piny nebo nereagovat na neznámé a podezřelé zprávy,” vysvětluje Marek Pokorný, analytik Portu. Téměř 4 z 10 rodičů (38 %) v průzkumu uvedli, že jejich děti mají vlastní bankovní účet a platební kartu, se kterou sami hospodaří. Častěji takto reagovali rodiče se středoškolským a vysokoškolským vzděláním a také ti, jejichž děti jsou alespoň na druhém stupni základní školy. Podle Pokorného je právě vstup na druhý stupeň hranicí pro pořízení platební karty a dětského účtu nad kterým mají rodiče do určitého věku dohled.

K zodpovědnému nakládání s penězi patří i schopnost odkládat stranou. Téměř polovina rodičů (47 %) především menších dětí je podporuje ke spoření do vlastní pokladničky. 4 z 10 dotázaných rodičů pak motivují děti ke spoření tak, že jim nákladnější věc, po které touží, pořídí až poté, co si dítě samo určitou částku naspoří. Schopnost spořit je v pozdějším věku důležitá i pro rozvoj další dovednosti, kterou je investování. Děti, které v dětství získali představu o tom, jak funguje svět financí, se mohou v dospělosti stát úspěšnými investory. Základy investování mohou získat pod dozorem rodičů i prostřednictvím dětského investičního účtu. Může jím být Dětský účet od Portu, který nabízí nejvýhodnější poplatek na trhu, a to 0,25 % p.a. „Dlouhý investiční horizont, který si právě děti mohou dovolit, je klíčem k úspěšnému investování. S finančním polštářem se jim bude vstupovat do dospělosti mnohem lépe. A zatímco v dětství jim na investiční účet mohou peníze posílat rodiče nebo další příbuzní, s 18. narozeninami přejde pod správu dítěte, které může pokračovat ve zhodnocování svých úspor,” uzavírá Pokorný.

Modelové příklady investování dětem:

Investování od narození po dobu 18 let

Pokud začnou rodiče investovat dítěti hned po narození, mohou mu v 18 letech předat velmi zajímavou částku na start do dospělého života. Například, pokud bude rodič odkládat dítěti každý měsíc částku 2 000 Kč do světových akciových trhů, může při očekáváném výnosu 7 % ročně počítat po 18 letech s částkou přesahující 860 tisíc korun. Pokud by ale peníze odkládal pouze tzv. „pod polštář“, bude schopen předat pouze 430 tisíc korun.

Investování od 10 let (po dobu 8 let)

I pokud začne rodič investovat dítěti až v 10 letech, může mu po osmi letech k prvním dospělým narozeninám předat slušnou částku. Například, pokud bude odkládat každý měsíc částku 2 000 Kč do světových akciových trhů, může při očekáváném výnosu 7 % ročně počítat po 8 letech s částkou téměř 260 tisíc korun. Pokud by však peníze pouze odkládal „pod polštář“, bude moct v dospělosti dítěti předat pouze 194 tisíc korun.

Foto: Pixabay

Zdroj: ShrtCut Studio